Entre el FMI y China: Se abre un nuevo horizonte.

Hace unas semanas conocimos el acuerdo por parte del Fondo Monetario Internacional con dos países que, desde el inicio de la crisis del coronavirus, han anunciado impagos de su deuda externa. Hablamos de Zambia, que en 2020 se convirtió en la primera economía africana en hacerlo y, más recientemente, Sri Lanka.

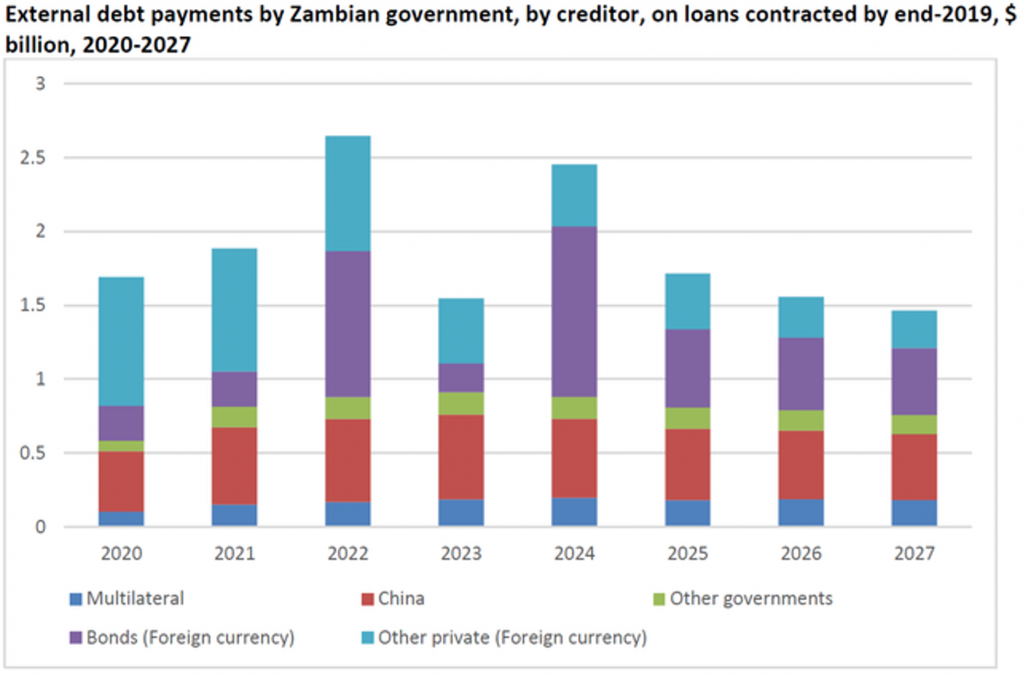

En el caso de Zambia el acuerdo aprobado es de una línea de crédito por importe de 1.300 millones de dólares que permitirá al país africano una ligera estabilidad para renegociar su deuda frente a los acreedores externos.

En cuanto a Sri Lanka, se hizo público que el FMI había aprobado de manera preliminar una línea de crédito por valor de 2.900 millones de dólares por un periodo de dos años para ayudar a mantener la estabilidad económica del país. El préstamo se llevará a cabo desde la Facilidad de Fondos Extendida. Es la herramienta encargada de proporcionar ayuda a los países que experimentan graves desequilibrios de pagos debido a impedimentos estructurales o a un crecimiento lento y a una posición de balanza de pagos intrínsecamente débil.

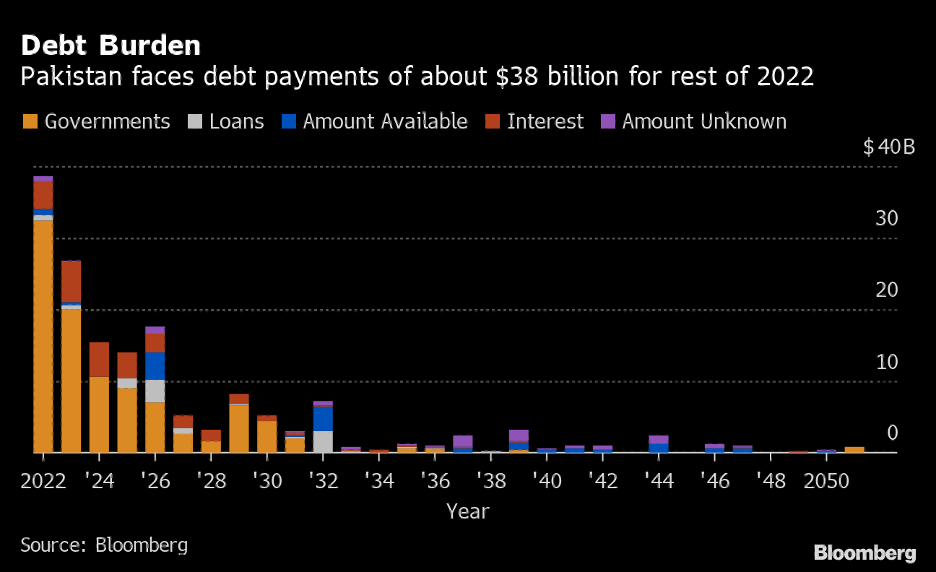

Aunque las negociaciones del Fondo no se restringen únicamente a países que entraron en default. Este verano se anunció el acuerdo con Pakistán. Recientemente, el FMI aprobó una ayuda adicional de 1.100 millones de dólares. En el caso de Pakistán, el 30% de su deuda externa estaría en manos chinas. Esa cifra de deuda en manos del gobierno chino habría pasado a ser desde febrero de 24.000 millones de dólares a 30.000 actualmente.

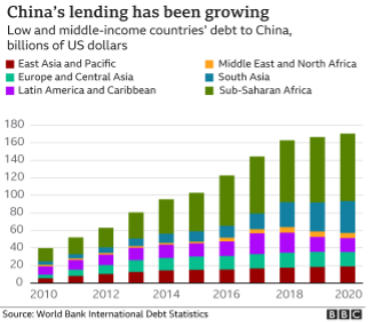

En el continente africano, China ha aprovechado para intentar aumentar aún más su influencia, mediante la condonación de 23 préstamos sin intereses que había hecho a 17 países africanos y redirigir 10.000 millones de dólares que tiene el país asiático en reservas del FMI hacia los países africanos que necesiten fondos.

Desde hace años las autoridades chinas llevan una política conocida como “Belt and Road Initiative” en el que el gobierno chino financia infraestructuras en un gran número de países en desarrollo, fundamentalmente países del sudeste asiático y africanos. Se estima que en la última década, a través de este programa se han concedido más de 830.000 millones de dólares en préstamos.

Por ejemplo, en Sri Lanka ha financiado infraestructuras como el aeropuerto internacional, en el que prestó más de 200 millones de dólares y, sobre todo, el puerto de Hambantota, en el que China prestó más de 1.000 millones de dólares para construir un puerto en aguas profundas, del cual una empresa china se encargaría de su explotación.

Una vez Sri Lanka hacía público el default de su deuda externa, quedaba saber cómo reaccionarían los acreedores, entre ellos, China que, junto con Japón y la India constituía uno de los mayores acreedores de la deuda externa de Sri Lanka.

De esa manera, el gobierno chino gana un enorme poder en los países que financia las infraestructuras y proyectos estratégicos. Sin ir más lejos, sus intereses en Sri Lanka están motivados por algunos objetivos como poder establecer una base militar en Sri Lanka para ganar algo de influencia en el océano Índico, y restarle así poder a la India.

En el caso del impago de Zambia, cuando se anunció a los miembros del G-20 la imposibilidad de hacer frente a sus compromisos ante sus acreedores externos, hubo un país que en un principio se negó a llegar a acuerdos multilaterales y exigió una negociación bilateral, era el caso de China. De 17.000 millones de dólares en deuda externa del país africano, China era acreedora de 6.000 que, como parte de la política descrita anteriormente, había financiado la construcción del aeropuerto, carreteras etc.

La línea de crédito concedida por el FMI a Zambia suponía que al final Pekín había aceptado una reestructuración de la deuda externa y que, por ello, podía asumir su parte de pérdidas en la medida que se hubiera acordado por parte de todos los participantes en la reunión.

Entramos así en una época en que los países en dificultades que sucumbieron al encanto del dinero chino para financiar sus mastodónticos proyectos (que económicamente poca viabilidad tienen), se encuentran ante dos escenarios: Subordinarse a los intereses del FMI o a los de China.

Aunque el país asiático entable negociaciones bilaterales con países cerca del impago y se renegocie o incluso se condone la deuda, no debemos ignorar que esta política tiene muchos intereses estratégicos tanto económicos como geopolíticos detrás. Si hablamos de lo primero, económicamente puede hacer al país totalmente dependiente de ellos, ya sea a través de forzar acuerdos comerciales favorables si el país es rico en recursos minerales, la explotación de diversas infraestructuras clave en el país como puertos en ciudades costeras o incluso a través del uso de su moneda en ese país (como quiso hacer recientemente en Zimbabue).

A esto se le conoce como la diplomacia de la trampa de la deuda. La agencia de rating Moody’s avisó en noviembre de que “Países ricos en recursos naturales como Angola, Zambia, República del Congo o, con infraestructuras estratégicas como Kenya, son más vulnerables al riesgo de la pérdida de esos activos clave en favor de las autoridades chinas”.

El 19 de septiembre Ecuador anunció que había llegado a un acuerdo de reestructuración de su deuda con instituciones chinas. En concreto, el gobierno de Ecuador llegó a acuerdos con el Banco de Desarrollo Chino y con el Banco de Comercio Internacional (Eximbank), por valor de 1.400 y 1.800 millones de dólares respectivamente. El acuerdo busca una condonación de 1400 millones entre los dos préstamos.

Desde 2007, año en el que Rafael Correa llega al poder en Ecuador, el gobierno chino, a través de diversas instituciones y empresas financieras, ha otorgado más de 18.000 millones de dólares en préstamos a la economía ecuatoriana.

Curiosamente, apenas cuatro días antes del acuerdo de renegociación de deuda, la empresa petrolera estatal Petroecuador anunciada un nuevo acuerdo con Petrochina para liberar 27 cargamentos de petróleo que tenían comprometidos entre 2022 y 2023, una vez renegociado el precio del crudo.

Aunque el nuevo precio negociado beneficie a Petroecuador al renegociar en función de los niveles actuales del mercado y dotará a la empresa ecuatoriana de 700 millones de dólares adicionales, lo cierto es que Petrochina se asegura con este acuerdo 192 cargamentos de petróleo entre 2022 y 2027, o el equivalente a unos 69 millones de barriles de petróleo.

Ante el peligro que esta situación puede suponer por crear un escenario de subordinación de un país a otro, queda la actuación del FMI, que siendo una mejor alternativa no está exenta de problemas. Recurrir a la ayuda del organismo internacional implica tener que aceptar las condiciones que te exige que a menudo suele ser una carga añadida a una población que ya está en una situación muy precaria. Normalmente suele venir acompañado de un ajuste en los presupuestos mediante una reducción del gasto y un aumento de los ingresos fiscales.

El organismo fuerza en muchas situaciones a elevar la carga fiscal sobre empresas y ciudadanos de cara a que se cumplan los objetivos de equilibrio presupuestario. Sin ir más lejos, una de las condiciones para aprobar la línea de crédito a Sri Lanka ha sido el elevar el impuesto indirecto a unos ciudadanos que ya sufren unos incrementos en los precios que oficialmente alcanzan casi el 70%.

Si nos vamos al caso de Zambia, el documento del FMI nos dice que “La estrategia de movilización de los ingresos nacionales se basa en cambios políticos para aumentar los ingresos procedentes del impuesto de sociedades, el IVA y los impuestos especiales”.

En cuanto a la reducción del gasto, es posible que se acabe recortando aquel gasto más básico a corto plazo en lugar de comprometerse a una reducción en el gasto superfluo y en elefantes blancos en un horizonte a medio-largo plazo.

Entramos por tanto en un nuevo escenario, en el que al Fondo Monetario Internacional le ha salido un peligroso competidor. El elevado número de préstamos otorgados por China a países en desarrollos les ha creado una situación de dependencia y podría llevar a que, si no pueden acometer los pagos tengan que llegar a acuerdos bilaterales con la economía asiática que podrían redundar en una pérdida de los recursos naturales del país, o sus infraestructuras, en favor de la economía asiática, lo que dejaría a estos países en una situación más precaria si cabe.

De momento el FMI ha actuado rápidamente para conceder financiación en países en dificultades que ostentan una elevada deuda externa con China pero el tiempo nos dirá a favor de qué lado se inclina la balanza. Ahora los ojos se ponen en países como Ghana, Egipto, El Salvador, Turquía, Argentina, Túnez etc. El número de mercados emergentes con deuda soberana que cotiza en niveles de distress se ha duplicado con creces en los últimos seis meses y un número cada vez mayor de países ven su deuda entrar en niveles de distress.

Rodrigo Martín Floro

Analista macroeconómico de Intermoney

Entra ya en Intermoney y descubre qué producto se asemeja más a tu perfil como inversor.