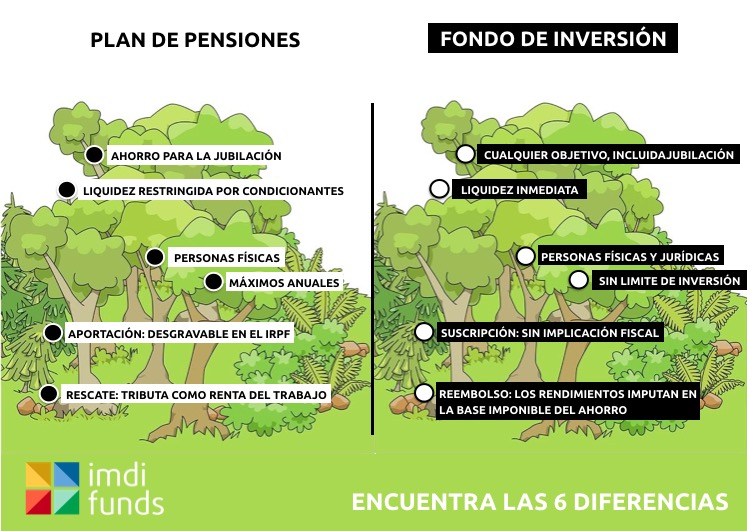

Un plan de pensiones va dirigido a aquellos ciudadanos con sensibilidad y responsabilidad de cara a su porvenir, como futuros pensionistas. Ya es algo asumido por parte de la ciudadanía que las pensiones públicas no serán suficientes para mantener nuestro poder adquisitivo actual y que es ineludible complementar dichas rentas con otras provenientes del ahorro privado. No obstante, aunque el ahorro se haya asimilado a este tipo de productos, son muchas los instrumentos alternativos que facilitan el ahorro a largo plazo y que además presentan mejores condiciones para sacarle el máximo provecho a nuestra inversión. Como es bien sabido por el ahorrador, la fiscalidad de los planes de pensión no premia suficientemente la iliquidez o falta de disponibilidad de este ahorro, y el máximo de 8.000€ deducibles al año dificulta y ralentiza la creación de un colchón, suficientemente grande, como para hacer frente a la jubilación. En muchos casos el diferimiento fiscal puede no ser tan interesante y puede requerir cierta estrategia a la hora de rescatar el capital que, no olvidemos, tributa como rentas del trabajo. Si el tipo medio a lo largo de la vida laboral es mucho menor que el que se aplica en el momento del rescate, el diferimiento no es tan atractivo. Además de esto, históricamente los planes de pensiones en España han tenido unas comisiones excesivas en relación a la vocación de largo plazo y a los riesgos asumidos. Aunque afortunadamente esto esté cambiando desde el lado regulatorio con unas limitaciones en cuanto a comisiones directas e indirectas mucho más razonables, existen en la industria vehículos que cumplen con la misma función y cuyas características incentivan más el ahorro, como es el caso de los fondos de inversión. Los rendimientos de los fondos de inversión se integran en la base liquidable del ahorro y las plusvalías netas tributan entre el 19% y el 23%. Los traspasos en el caso de los fondos de inversión (armonizados y registrados en España) están exentos de tributación. Este último aspecto hace especialmente atractivo para el ahorrador o inversor una gestión (profesional o no) basada en este tipo de productos. Existen fondos de inversión en el mercado creados en función del perfil de riesgo y con horizontes temporales de inversión diferentes, que se ajustan a las necesidades específicas de cada ahorrador. Es el caso de imdi funds, una solución ajustada para un rango muy amplio de inversores y necesidades, que cuenta con las ventajas fiscales y de transparencia de los fondos de inversión españoles, y cuyos costes se sitúan muy por debajo de la media de la industria. ¿Por qué han sido asociados al ahorro los planes de pensiones antes que los fondos? La falta de cultura financiera y el acceso limitado a información del que disponía el cliente de calle, dificultaba que sopesase las distintas alternativas disponibles para llevar a cabo ese ahorro. Por suerte, Internet está abriendo nuevos canales de acceso a la información para los inversores, y de comunicación para las gestoras independientes que compiten con las grandes redes bancarias. Las pensiones públicas no van a desaparecer, pero el nivel de cobertura actual es insostenible y las rentas que recibiremos los pensionistas del futuro no serán suficientes para mantener el poder adquisitivo. Ante semejantes circunstancias, el ahorro privado debe contemplarse como un complemento necesario para todo aquel que desee mantener una calidad de vida conveniente una vez alcanzada la jubilación. Dentro de los vehículos de inversión, los fondos se presentan como una buena alternativa desde el punto de vista de la rentabilidad, seguridad y fiscalidad, los tres principales factores a tener en cuenta si hablamos de ahorro. Empieza ahora

Un plan de pensiones va dirigido a aquellos ciudadanos con sensibilidad y responsabilidad de cara a su porvenir, como futuros pensionistas. Ya es algo asumido por parte de la ciudadanía que las pensiones públicas no serán suficientes para mantener nuestro poder adquisitivo actual y que es ineludible complementar dichas rentas con otras provenientes del ahorro privado. No obstante, aunque el ahorro se haya asimilado a este tipo de productos, son muchas los instrumentos alternativos que facilitan el ahorro a largo plazo y que además presentan mejores condiciones para sacarle el máximo provecho a nuestra inversión. Como es bien sabido por el ahorrador, la fiscalidad de los planes de pensión no premia suficientemente la iliquidez o falta de disponibilidad de este ahorro, y el máximo de 8.000€ deducibles al año dificulta y ralentiza la creación de un colchón, suficientemente grande, como para hacer frente a la jubilación. En muchos casos el diferimiento fiscal puede no ser tan interesante y puede requerir cierta estrategia a la hora de rescatar el capital que, no olvidemos, tributa como rentas del trabajo. Si el tipo medio a lo largo de la vida laboral es mucho menor que el que se aplica en el momento del rescate, el diferimiento no es tan atractivo. Además de esto, históricamente los planes de pensiones en España han tenido unas comisiones excesivas en relación a la vocación de largo plazo y a los riesgos asumidos. Aunque afortunadamente esto esté cambiando desde el lado regulatorio con unas limitaciones en cuanto a comisiones directas e indirectas mucho más razonables, existen en la industria vehículos que cumplen con la misma función y cuyas características incentivan más el ahorro, como es el caso de los fondos de inversión. Los rendimientos de los fondos de inversión se integran en la base liquidable del ahorro y las plusvalías netas tributan entre el 19% y el 23%. Los traspasos en el caso de los fondos de inversión (armonizados y registrados en España) están exentos de tributación. Este último aspecto hace especialmente atractivo para el ahorrador o inversor una gestión (profesional o no) basada en este tipo de productos. Existen fondos de inversión en el mercado creados en función del perfil de riesgo y con horizontes temporales de inversión diferentes, que se ajustan a las necesidades específicas de cada ahorrador. Es el caso de imdi funds, una solución ajustada para un rango muy amplio de inversores y necesidades, que cuenta con las ventajas fiscales y de transparencia de los fondos de inversión españoles, y cuyos costes se sitúan muy por debajo de la media de la industria. ¿Por qué han sido asociados al ahorro los planes de pensiones antes que los fondos? La falta de cultura financiera y el acceso limitado a información del que disponía el cliente de calle, dificultaba que sopesase las distintas alternativas disponibles para llevar a cabo ese ahorro. Por suerte, Internet está abriendo nuevos canales de acceso a la información para los inversores, y de comunicación para las gestoras independientes que compiten con las grandes redes bancarias. Las pensiones públicas no van a desaparecer, pero el nivel de cobertura actual es insostenible y las rentas que recibiremos los pensionistas del futuro no serán suficientes para mantener el poder adquisitivo. Ante semejantes circunstancias, el ahorro privado debe contemplarse como un complemento necesario para todo aquel que desee mantener una calidad de vida conveniente una vez alcanzada la jubilación. Dentro de los vehículos de inversión, los fondos se presentan como una buena alternativa desde el punto de vista de la rentabilidad, seguridad y fiscalidad, los tres principales factores a tener en cuenta si hablamos de ahorro. Empieza ahora

#ahorro #ETFs #fiscalidad #Fondos de Inversión #Fondos indexados #Infrografía #Instrumentos financieros #Traspasabilidad #Vehículos de inversión

Siguiente:Menor cautela

- Comparte:

- Enviar a un amigo