El concepto de hiperinflación, la inflación llevada al extremo

A buen seguro muchos de los que están leyendo estas líneas no habían nacido cuando Occidente conoció la última época de monometalismo monetario protagonizada por el patrón oro. Si ya de por sí ha pasado el tiempo desde entonces, la película El Mago de Oz, aún sin ser conscientes de ello, será lo más cercano que hayamos estado nunca de un período de bimetalismo. El film de Hollywood narra la peregrinación de un grupo de personajes procedentes del sur de EEUU en busca del Mago de Oz.

Dicen los que saben que toda película esconde una verdad, en este caso es la historia de la rivalidad entre las dos formas de pago metálicas de la época, el oro y la plata, el Norte y el Sur de EEUU.

El Sur, agrario y latifundista, había estado pagando con plata la mecanización de su industria a los proveedores europeos. Mientras, el Norte, ilustrado y conocedor de que la sobreabundancia mundial de este metal estaba por llegar, eligió el oro como forma de “dinero”, iniciando así una dura rivalidad monetaria para apreciar el tipo de cambio del oro frente a la plata y de paso ahogar financieramente a los Estados del Sur.

Y ahí que van nuestros cuatro personajes representativos de la cultura sureña: una niña huérfana, un espantapájaros, un león cobarde que vive de comer ratones de campo y una especie de hombre industrializado de hojalata, de color plata, por cierto.

Inician una larga marcha hacia el País de Oz siguiendo “el camino de las baldosas amarillas”, en realidad baldosas con forma de lingotes de oro, para poder presentar sus reclamaciones al Mago de Oz (por la reciente evolución del tipo de cambio entre el oro y la plata), esperando obtener solución a sus problemas. Desafortunadamente para ellos, el Mago resultó ser un farsante, pero esa es otra historia.

Retomemos el rumbo del artículo antes de que los lectores terminen pensando que están visitando una web de aficionados del cine clásico norteamericano.

Nos ha tocado vivir en el seno de una economía completamente fiduciaria en la cual el único medio de pago permitido es el papel moneda, en nuestro caso fue la peseta y ahora es el euro.

Ahora que tanto se habla de otras formas de pago diferentes a la actual, como puede ser el caso de las criptomonedas, hemos querido iniciar el artículo con este ejemplo para subrayar que la preferencia social por formas de pago metálicas y bimetálicas ha estado profundamente arraigada hasta hace no mucho. No olvidemos que la película El Mago de Oz fue estrenada en 1.939.

Latinoamérica es una región que ha sufrido constantes situaciones de inestabilidad política desde que EEUU sustituyó a España como potencia dominante en la zona. Sus habitantes “han aprendido a base de golpes” a sobrevivir monetariamente a esa realidad extremadamente cambiante.

Mientras que en Occidente seguimos “relativamente tranquilos” después de las dosis de anestesia suministrada por los principales bancos centrales y sus programas de Quantitative Easing, los latinoamericanos saben desde hace tiempo que el papel moneda dejó de actuar como depósito de valor para su ahorro al darse cuenta de que sus gobernantes eran proclives al uso de los Bonos del Tesoro para financiar sus constantes déficits presupuestarios.

Lamentablemente, uno de ellos, Venezuela, se ha convertido en foco de actualidad, tanto a nivel político y geopolítico como por el drama social y económico que están viviendo sus ciudadanos.

Pero el drama también es monetario y la guerra que se está viviendo en el país contra el actual medio de pago, el papel moneda en forma de bolívares, recuerda a la rivalidad del bimetalismo monetario presente en El Mago de Oz.

La demanda de “dinero” de una determinada divisa depende de las propias necesidades que los habitantes de ese país tengan de ella para sus actividades habituales de consumo e inversión. Así, la irán demandando más o menos y en las cantidades adecuadas en función de lo que la vayan necesitando en cada momento.

Si, por la razón que sea, los bancos centrales crean más oferta de “dinero” de la que los habitantes van a demandar para sus necesidades habituales, el riesgo es que termine aflorando la inflación. Y cuando la inflación hace acto de presencia, y en Latinoamérica saben bien lo que esto significa, terminan por incrementarse los precios de todos los bienes, tanto bienes de consumo como bienes relativos al capital, principalmente acciones, bonos e inmuebles.

Pero en Venezuela está ocurriendo justamente lo contrario, hay ausencia de demanda de “dinero”. Los consumidores, cansados de las mentiras en forma de bolívares (papel moneda), han terminado por no demandarlos para sus necesidades diarias, y han creado una serie de mercados paralelos en los que utilizan otras formas de “dinero” para cubrir sus necesidades de consumo e inversión, que sí constituyen un depósito de valor fiable.

El Banco Central de Venezuela se ha dedicado a imprimir dinero de manera creciente y acelerada, pero los ciudadanos han terminado rechazando más rápidamente el “dinero” de curso legal de lo que el banco central lo imprimía.

Los venezolanos terminaron definitivamente rechazando el bolívar cuando, además de no constituir desde hace ya tiempo un depósito de valor para sus ahorros, terminó por perder otra de las funciones que debe de cumplir toda moneda, la de medio de pago. Así, la cantidad de bolívares que se necesitaban para pagar una determinada cesta de bienes un día cualquiera por la mañana eran insuficientes para repetir esa misma operación horas más tarde. Los precios terminaron subiendo en Venezuela un 1.500.000% en 2.018 como consecuencia de la hiperinflación.

Es difícil pensar que la situación que está viviendo la divisa venezolana tenga aplicación al caso europeo a pesar del período de intensa proliferación monetaria que hemos vivido también aquí. Y obviamente, no es comparable el nivel de inflación que se pueda alcanzar a consecuencia de un exceso de oferta de “dinero”, con el nivel de precios que puede alcanzar una hiperinflación como la venezolana donde lo que realmente tiene lugar es un rechazo total de la moneda por parte de la sociedad, haciendo que la demanda de “dinero” sea totalmente inexistente.

Tras el enorme esfuerzo llevado a cabo por el BCE para reanimar la maltrecha economía europea, no pensamos que la autoridad monetaria acabe por abandonar a sus ciudadanos a la deriva en un mar de papel moneda.

No obstante, el ejemplo venezolano nos recuerda que “no todos somos Alemania” y que seguimos necesitando algo más de voluntad política para reducir los niveles actuales de deuda.

A ese respecto nos consideramos “un poco venezolanos” al pensar que las presiones populistas van a inhabilitar la voluntad política de desgastarse electoralmente adoptando medidas impopulares. De seguir esta tendencia, si no hay crecimiento que pague la deuda, no solo no seremos capaces de hacer frente a las deudas pasadas, sino que, casi con toda probabilidad, tampoco podremos hacer frente a las futuras.

El Mago de Oz fue testigo de la competencia entre dos contendientes metálicos, el oro y la plata, en perfecta lucha privada por ser elegidas ambas como el “mejor dinero” en ese momento. La guerra monetaria en Venezuela enfrenta a todos los demandantes y usuarios del dinero en forma de papel moneda, los venezolanos, contra el responsable de emitir ese dinero en formato papel, el gobierno.

Incluso en Occidente no se nos debe olvidar que, aunque la plata perdió la batalla monetaria contra el oro en la Guerra de Secesión norteamericana, la plata no dejó de ser nunca un activo real con un contravalor.

Por el contrario, en Venezuela, los perdedores son todos, ya que la elección del bolívar como moneda de curso legal no tuvo lugar en competencia. A todos los consumidores les fue impuesto el uso de ese papel moneda que ahora rechazan porque vale menos incluso que el trozo de papel en que está impreso.

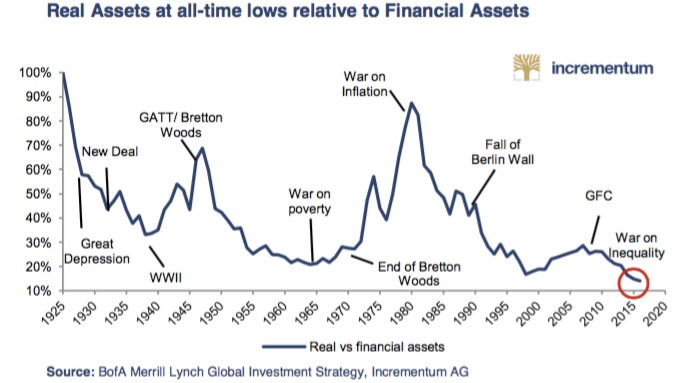

El siguiente gráfico muestra el nivel de infravaloración al que se sitúan los activos reales en la actualidad. Vemos que están en los niveles más bajos de los últimos 100 años en comparación con los activos monetarios (Bonos del Estado y bonos corporativos, principalmente) después del proceso de creación casi infinita de nuevos activos financieros por parte de bancos centrales. Burbuja de deuda hay, que estalle o no dependerá de que los europeos no perdamos la confianza en nuestros gobiernos y en las instituciones europeas que los representan.

Comienza ya a planificar tu ahorro, entra en www.intermoney.es y descubre la solución de ahorro e inversión que más se adapta a ti.

Equipo Intermoney

Entra ya en Intermoney y descubre qué producto se asemeja más a tu perfil como inversor.